Welchen Einfluss haben Zinsen auf Aktienkurse? Eine Analyse zeigt zwar einen langfristigen Zusammenhang, doch auch die Höhe der Zinsen spielt eine Rolle. In der aktuellen Niedrigzinsphase bewegen sich Zinsen und Aktien gar in die gleiche Richtung: sie steigen.

Zinsen werden immer wieder als maßgeblicher Treiber für die Entwicklung von Aktienkursen genannt. Dabei sagen die einen, steigende Zinsen sind ein Zeichen für eine gut laufende Konjunktur und somit sind gut für Aktien. Demnach sind die Zinsen in diesem Fall nur ein Indikator der Konjunktur. Andere hingegen behaupten, dass steigende Zinsen dem Aktienmarkt Liquidität entziehen und früher oder später zu fallenden Kursen führen.

Beide Argumente erscheinen plausibel. Doch was ist nun korrekt? Ich habe daher die langfristige Zinsentwicklung in Deutschland und den deutschen Aktienmarkt verglichen und eine kleine Analyse durchgeführt, die ich hier präsentieren werde.

Zinsen und Dax

In Abbildung 1 sind die Zinsen für Deutschland und der DAX in einem Chart übereinandergelegt. Als Indikator für die Zinsen dient die Umlaufrendite börsennotierte Bundeswertpapiere1. Beide Zeitreihen beginnen im Januar 1991 und endeten mit dem August 2021. Insgesamt werden hier also 30 Jahre abgebildet. Grundlage sind bei beiden Zeitreihen die Monatsschlusskurse.

Zunächst einmal ist offensichtlich, dass im Zeitraum 1991 bis 2021 die Zinsen (rot) meist gefallen sind und zugleich der deutsche Aktienmarkt (grün) gestiegen ist. Die Korrelation zeigt einen deutlichen Zusammenhang von rSpearman = -0,86. Auch wenn die Korrelation eine deutliche Sprache spricht, so war doch die Schwankungsbreite zeitweilig ziemlich ausgeprägt. Daher kann die Frage gestellt werden, ob dieser Zusammenhang ebenso in kürzeren Zeitperioden besteht?

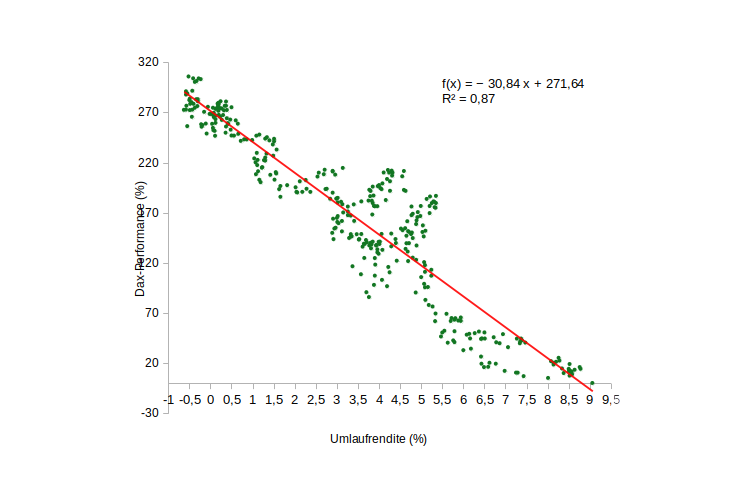

Dazu wurden die monatlichen Daten von Umlaufrendite und Dax einem Punktdiagramm gegenübergestellt.

Auf der senkrechten Achse ist die Performance des Dax in Prozent seit 1991 abgetragen. Die waagerechte Achse steht für die Umlaufrendite. Jeder Punkt zeigt die Dax-Performance zu einem bestimmten Zinssatz an.

In das Feld der Punktwolke wurde eine Gerade eingefügt, die den linearen Zusammenhang von Zinsen und Aktienkursen anzeigt. Wie auch im Chart oben ist deutlich zu erkennen:

Je mehr die Zinsen fallen, desto eher steigt der Aktienmarkt.

Mit der Verwendung einer linearen Regressionsgeraden wird angenommen, dass Zinsen einen Einfluss auf die Entwicklung deutscher Aktien haben. Allerdings sind die Abweichungen von der Geraden mitunter deutlich ausgeprägt. Insbesondere im Mittelfeld des Streudiagramms zeigt sich eine deutliche Streuung, die eine eindeutige Interpretation erschwert.

Zinsphasen

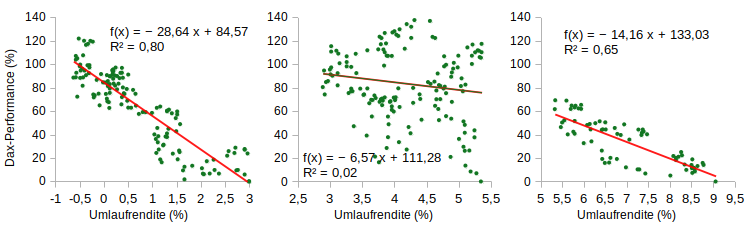

Augenscheinlich wurden daher drei Bereiche identifiziert, die anhand der Zinsen unterteilt wurden. -0,63 % ist der niedrigste jemals gemessene Zins, 9,06 % ist der Höchstwert seit 1991 - siehe auch Chart oben.

| Zinsphase | Zinsspanne | |

|---|---|---|

| Niedrigzinsen: | -0,63 % bis 3,0 % | |

| mittlerer Zinsbereich: | 3,0 % bis 5,5 % | |

| hohe Zinsen: | 5,5 % bis 9,06 % |

Die Zinsen in den nachfolgenden Diagrammen sind wieder in der waagerechten Achse abgetragen und die Performance des Dax in der senkrechten Achse. Für jede der drei Zinsphasen wurde die Dax-Performance separat berechnet, sodass die Achse für den Dax mit 0 % Performance beginnt.

In den unterschiedlichen Phasen zeigt sich nun ein differenzierteres Bild. Der allgemeine Zusammenhang von fallenden Zinsen und steigenden Aktienkursen gilt nicht für den mittleren Zinsbereich. Im mittleren Zinsbereich verläuft die Regressionsgerade nahezu waagerecht. Ein Einfluss auf die Aktienkurse durch die Zinsen ist hier nicht gegeben. Ein langfristiger Anleger hat also bei Zinsen zwischen 3 % und 5,5 % mit hohen Schwankungen zu rechen – vorausgesetzt die Zinsen steigen jemals wieder auf dieses Niveau.

Am steilsten abwärts verläuft die Gerade bei Niedrigzinsen. Hier liegt die Steigung bei b = -28 und ist damit deutlicher ausgeprägt als im Hochzinsbereich mit b = - 14. Insofern kann davon ausgegangen werden, dass bei niedrigen Zinsen der Einfluss auf Aktienkurse stärker ist als bei hohen Zinsen.

Zugleich ist der Einfluss von fallenden Zinsen auf steigende Aktienkurse am stärksten in Niedrigzinsphasen, wie wir sie seit einigen Jahren beobachten. Auch aktuelle Negativzinsen haben bislang nichts an dem Zusammenhang verändert. Der Dax ist auch bei Negativzinsen weiter gestiegen.

Das Bestimmtheitsmaß R² zeigt die Güte eines Zusammenhangs an, wenn von ausgegangen wird, dass Zinsen, einen Einfluss auf die Performance von Aktienkursen haben. Den höchsten Wert der drei Zinsspannen erreicht R² in Niedrigzinsphasen. Das bedeutet mathematisch ausgedrückt, dass rund 80 % der Volatilität der Aktien des Dax durch die Zinsen erklärt werden können – ein durchaus hoher Wert, der den Zusammenhang untermauert.

Steigende Zinsen

Für viele stellt sich sicher die Frage, ob Zinsanstiege sich direkt auf die Entwicklung der Aktienkurse auswirken. Um diese Frage zu beantworten, wurden Phasen von Zinsanstiegen bestimmt und geschaut, wie sich der Dax in diesen Zeiten bewegt hat. Die Phasen von Zinsanstiegen sind in der Abbildung 1 (oben) grau hinterlegt.

Ein Anstieg der Zinsen ist definiert durch einen Anstieg von mindestens 6 Monaten, wobei ein Monat mit steigenden Zinsen innerhalb dieses Anstiegs der Zinsen ignoriert wurde, wobei die Performance des Dax in diesem Monat natürlich mitberücksichtigt wurde. Im Zeitraum 2006/2007 sind die Zinsen allerdings zwei Monate nacheinander gestiegen (vgl. Chart oben).

Die Tabelle zeigt eindeutig, dass steigende Zinsen nicht immer nicht fallenden Aktienkursen einhergehen. Vielmehr zeigt sich, dass insbesondere in den letzten zwanzig Jahren, Zinsanstiege mit steigenden Aktienkursen einhergingen. Eine Ausnahme bildet der Zeitraum 2001/2002.

Allerdings kommt hier auch wieder die Dreiteilung der Zinsphasen, vgl. Abbildungen oben ins Spiel. Sind die Zinsen hoch (oberhalb 5,5 %), führten steigende Zinsen schon zu fallenden Aktienkursen. Bei Zinsen unterhalb von 5,5 % und in einem Niedrigzinsumfeld unterbrach ein mehrmonatiger Zinsanstieg in keinem Fall die Aufwärtsbewegung des deutschen Aktienmarktes.

Zusammenfassung

Ein langfristiger Zusammenhang von Zinsen und Aktienkursentwicklung ist offensichtlich. Dabei steigen die Kurse, wenn Zinsen fallen. Es ist von einem Einfluss der Zinsen auf Aktienkurse auszugehen. Dies gilt jedoch nicht für jedes Zinsniveau gleichermaßen.

Am stärksten steigen Aktienkurse, wenn zwei Bedingungen zusammenkommen: das Zinsniveau liegt unterhalb von 3 % und Zinsen fallen. Ein direkter kurz- bis mittelfristiger Einfluss von fallenden Zinsen auf positive Kursentwicklung von Aktien konnte für den deutschen Markt jedoch nicht gezeigt werden. In den letzten 20 Jahren legten Aktien auch dann zu, wenn Zinsen gestiegen sind.

In Zeiten hoher Zinsen entziehen steigende Zinsen also dem Aktienmarkt Liquidität. Hingegen spielt der Liquiditätsentzug in Zeiten niedriger Zinsen nur eine untergeordnete Rolle - insbesondere da Finanzmärkte in den vergangenen Jahren eh mit Liquidität überschüttet wurden.

---

1Umlaufrenditen inländischer Inhaberschuldverschreibungen / Börsennotierte Bundeswertpapiere (Deutsche Bundesbank)

Risikohinweis für Wertpapiergeschäfte

Dieser Artikel ist eine aktualisierte Fassung einer Analyse aus dem Jahr 2013.